В России объём кредитной задолженности населения перед банками на 1 февраля 2024 года составляет 33 триллиона рублей, за последние 12 месяцев он вырос на 23,5%, или на 6,4 триллиона рублей. Об этом свидетельствует исследование РИА Новости, сравнивающее уровень закредитованности граждан в разных регионах страны. Приморский край в данном рейтинге занимает не слишком выгодное 58-е место – у нас в среднем на одного человека приходится 507,1 тыс. рублей кредитов. По «более благополучным» регионам этот показатель может быть и выше, но рейтинг считался, исходя из соотношения среднедушевого долга и годовой зарплаты.

В целом за последние пять лет долги населения России перед банками удвоились, сообщают авторы исследования. По оценкам аналитиков РИА Новости, суммарный долг в среднем на одного экономически активного жителя страны за год увеличился на 84 тысячи, до 439 тысяч рублей. При этом средняя номинальная заработная плата за последние 12 месяцев выросла меньше, чем задолженность, – на 15%. Таким образом, уровень закредитованности населения (отношение долга к заработанной плате) в шестом ежегодном рейтинге немного вырос и составил 57% против 54% год назад.

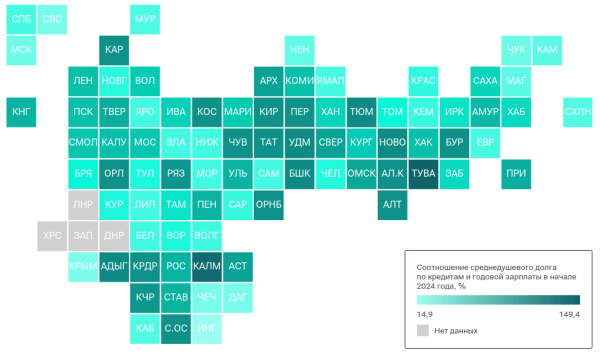

Расчёт уровня закредитованности населения в регионах произведён на основе данных Центробанка России и Росстата. Он оценивался как соотношение среднедушевого долга экономически активного населения по банковским кредитам и годовой зарплаты.

В числе лидеров рейтинга (с минимальной закредитованностью) оказались регионы Северного Кавказа и Юга России. Первое место занимает Ингушетия, в которой отношение среднедушевой банковской задолженности к годовой зарплате равняется 14,9%. На второй строчке расположился Крым (29,5%), на третьем и четвёртом местах находятся Чечня (30,1%) и Дагестан (30,7%). Замыкает первую пятёрку другой крымский регион – Севастополь (31,9%).

По мнению экспертов РИА Новости, такой результат объясняется запаздыванием развития финансовых услуг и их доступности относительно среднего уровня в стране. Объём задолженности перед банками в среднем на одного человека в этих пяти регионах варьируется от 56,1 тыс. до 158,7 тыс. рублей.

Очень большой уровень закредитованности наблюдается в двух субъектах России – Туве и Калмыкии. Как свидетельствуют исследования, Тува в последние годы характеризовалась очень быстрым ростом ссудной задолженности, теперь этот регион занимает последнее место с достаточно существенным отрывом. Индикатор долговой нагрузки здесь находится на уровне 149,4% (годом ранее было 98,6%), а у второго региона с конца рейтинга – Калмыкии – 133,9%. Средний долг на человека здесь – соответственно 892,6 тыс. и 569,2 тыс. рублей.

Для сравнения, в Приморье индикатор долговой нагрузки в два раз меньше, чем у антилидеров, – 69,2%. При этом наш регион занял 58-ю строчку из 85 – не самый престижный результат. Средний долг местного жителя составляет 507,1 тыс. рублей.

Согласно результатам исследования, средний объём задолженности по банковским кредитам экономически активного населения во всех регионах страны составляет 407 тысяч рублей. По абсолютному объёму кредитов на одного экономически активного гражданина лидирует опять же Тува. Вторым по абсолютному размеру задолженности является Ямало-Ненецкий автономный округ – 832 тыс. рублей на экономически активного жителя. На третьем, четвёртом и пятом местах расположились: Республика Саха (Якутия), Ханты-Мансийский автономный округ – Югра и Тюменская область, у которых уровень задолженности в пересчёте на экономически активного жителя составляет 744, 731 и 672 тыс. рублей соответственно. Наиболее низкий абсолютный уровень задолженности населения перед банками отмечается в тех же пяти южных регионах, которые стали лидерами данного рейтинга.

Эксперты отмечают, что в основном медианный прирост задолженности в 2023 году увеличивался из-за ипотечных кредитов, в том числе по программам субсидируемого льготного кредитования. В целом на ипотечные кредиты в структуре задолженности населения приходится 55%. Ожидается, что в 2024 году темпы розничного кредитования замедлятся на фоне высоких ставок и ограничений льготных программ. Возможно, в отдельных регионах даже будет наблюдаться сокращение ссудной задолженности населения в абсолютных величинах. При этом уровень закредитованности должен сократиться среди прочего и из-за роста средних зарплат.